币圈子(120bTc.coM):知名交易所Coinbase于5/14发布的月报指出,随着美国财政与贸易双赤字恶化、全球去美元化声浪升温,比特币(Bitcoin)这种「不受主权限制、可自我保管」的资产正趋于主流,有望成为国际储备体系的新选择。Coinbase甚至预估,假设全球各国把10%的外汇存底换成比特币,整体市值有机会再冲上1.2兆美元。

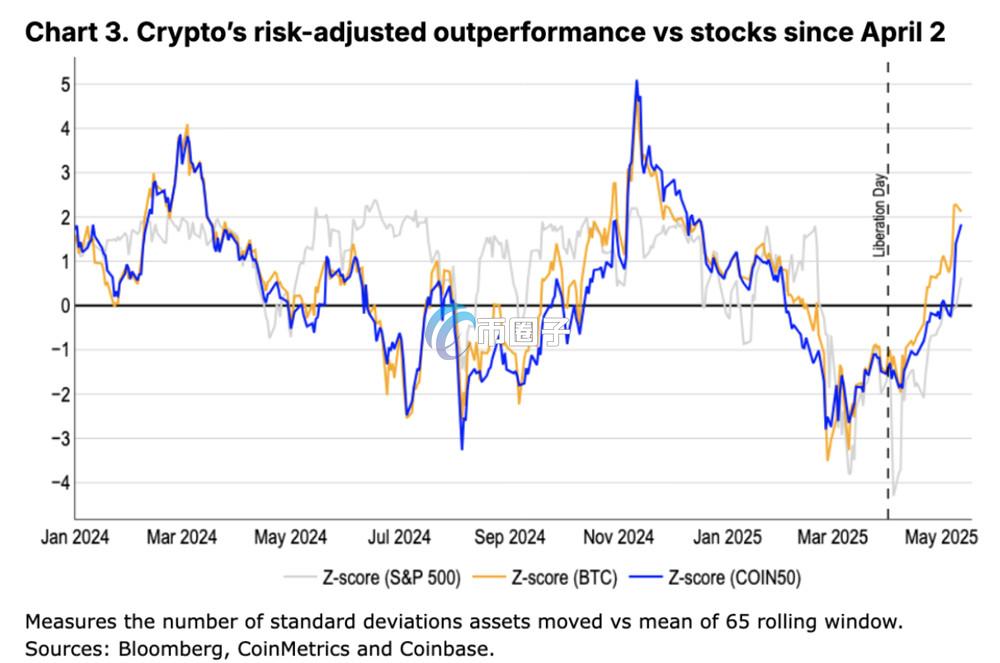

美国双赤字风险升高,美元避险地位遭质疑

报告指出,过去半世纪以来,美国经济运作依赖于央行独立性与稳定通膨目标。但是:

自2008金融海啸与COVID-19疫情后,庞大财政刺激导致美国债务激增。

美债从2008年占GDP的63%,暴增至2025年的122%。

2022~2023年联准会大幅升息后,政府借款成本偏高,美国利息支出就难以忽视,又带动贸易保护主义升温,美元避险地位遭质疑。

图中可以看到,截至2025年:「美国财政赤字已扩大至接近GDP的-15%,贸易赤字则恶化至单月-1,400亿美元,双赤字同步创下历史新低。显示美国对内持续举债、对外严重入超,让美元避险地位面临空前压力。」

球非美机构重压超过33兆美元资产,但不做避险

特别值得注意的是,全球非美机构投资人像是退休基金和主权基金:「这些年手上其实重压超过33兆美元的美元资产,但他们没有特别做避险。」

假设未来出现信心反转,可能引发大规模资产重配与美元抛售潮。

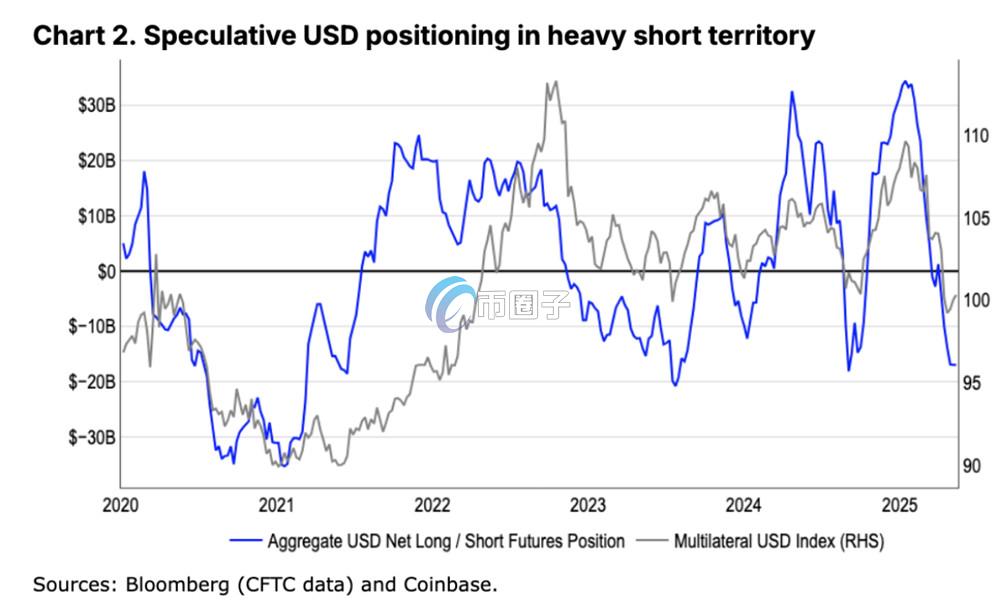

而在下图可以看到,到了2025年:「市场押注美元下跌的部位已扩大到超过300亿美元的净空单,创下近年新高。」「与此同时,代表美元整体强弱的多边美元指数也跌破100点,显示全球投资人对美元的信心正在明显下滑。」

比特币与黄金并列新储备资产,具备独特优势

Coinbase指出,美元信心危机并非首次,但这次的制度性转变,可能让「储值资产」重新获得注目,包括黄金与比特币。

黄金于2025年7月起将被国际监管机构(Base lIII)列为Tier1优质流动资产

而比特币,则凭借其:

不受国家管控

免于冻结与制裁

自己保管就好,弹性流通

也因为这些特点,BTC被当成一种「不受国家左右」的资产,特别适合那些对主权货币敏感的国际交易场合。举例来说:

俄罗斯储存在海外的2,000公吨黄金,在制裁下无法动用

阿根廷政府过去曾冻结人民黄金与美元资产,以阻止资本外流,但对于比特币却难以执行类似管控。

比特币进入国家视野,去美元化仍处早期

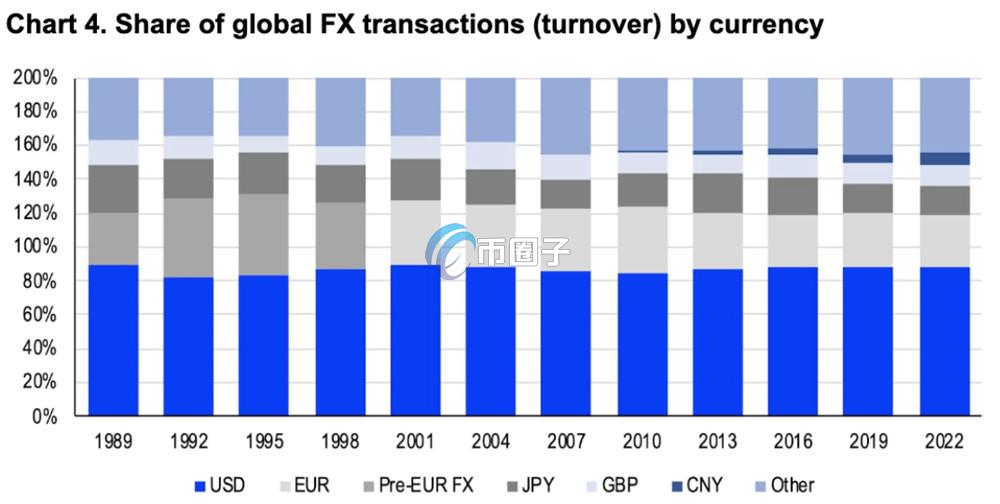

目前全球超过80%的国际贸易仍以美元结算,但越来越多经常帐盈余国家像是中国、瑞士,都开始质疑是否应该继续依赖美元作为中介。从下图可看出:「美元仍参与近9成全球外汇交易,虽说去美元化声浪日益明显,但目前仍处早期阶段。」

虽说欧元为第二大储备货币,但因欧洲央行机制限制与财政碎片化,难以取代美元角色。

反观BTC,虽说波动较大,但具备数位原生、无主权等特性,有望成为跨国贸易与储备体系中的备案。而Coinbase指出:「若全球外汇储备中的10%转进比特币,将为BTC市值贡献1.2兆美元。」

各国与美国开始囤币,比特币ETF推动全民参与

Coinbase也观察到,各国对比特币的战略储备兴趣正在升高:

2025年3月,美国白宫正式将198,000颗遭查扣的BTC纳入「战略储备」。

瑞士、日本、芬兰、波兰等国也正研究是否纳入国家资产配置。

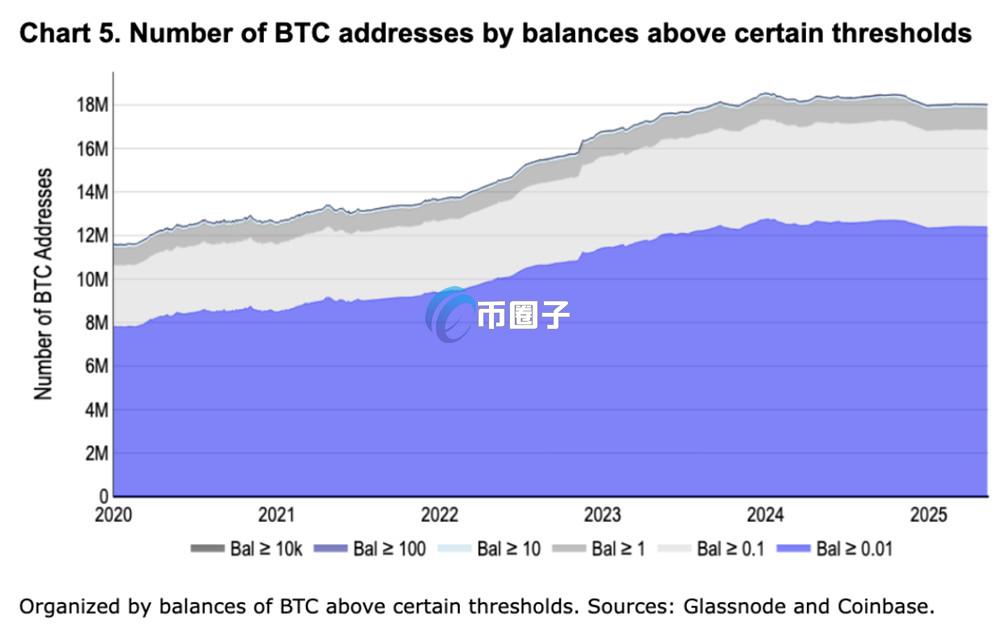

此外,2024年比特币ETF的问世,让散户与机构投资人更容易入场。从下图可看出,截至2025年:「持有超过0.01颗比特币的钱包地址已突破1,400万个,显示用户基础持续扩大,BTC正逐步迈向主流化、大众化储值资产。」

美元霸权松动,比特币趁势抬头

综合来看,Coinbase认为美元的地位虽不会瞬间被取代,但这一波结构性改变,可能促使资本转向新型储值资产。

黄金固然稳健,但比特币因为具备可自我保管、不受地缘政治影响的特性,更有潜力成为新时代的「数字储备资产」。

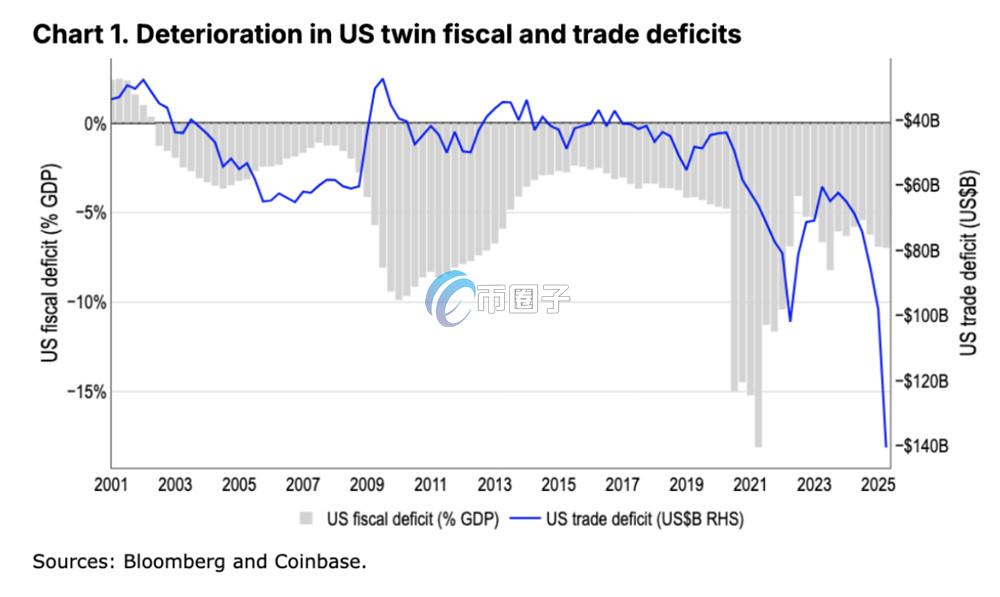

未来十年,若储备资产市场从目前20兆美元成长至53兆,哪怕只分一杯羹,比特币的潜在上行空间也不容小觑。由下图可看出,截至2025年5月:

「比特币(BTC)与前50大加密货币(COIN50)的风险调整后报酬(Z-score),已重新站上Z-score2的水准,明显优于S&P500的Z-score约为0。」

「自川普的4/2解放日(Liberation Day)以来,加密资产报酬回升速度明显快于传统股市,显示市场资金重新偏好高波动高潜力资产。」