币圈子(120btc.CoM):研究机构Artemis报告,当比特币成功克服数十年的怀疑逐渐奠定了「数字黄金」称号,以太坊(ETH)正走向另一条道路,成为链上经济中稀缺、可生产且可信任的储备资产。随着传统机构的拥抱与储备公司的兴起,ETH的价值不再仅止于Gas fee,而是链上金融不可或缺的能源。

可程序化的黄金:ETH的货币政策与通缩潜力

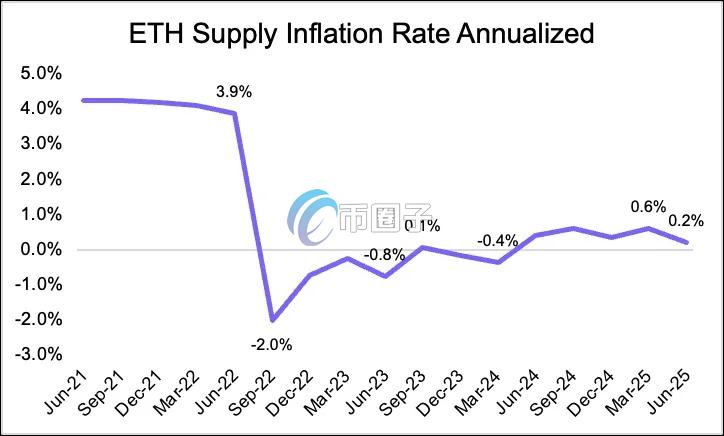

一直以来外界对ETH最大的批评,在于它不像比特币拥有固定供应上限。然而,ETH采用更具弹性的通膨模型:「根据质押量动态调整发行量,并透过EIP-1559销毁交易费」实现实质上的净通膨下降。

ETH年化供应通膨率

根据ETH质押的通膨模型粗略推算,即便未来100%ETH被质押,年通膨上限仍仅约1.52%,并将随时间逐年下降至0.89%。与此同时,ETH实际通膨已多次转为负值,供给曲线甚至优于黄金。

对于一个扮演全球清算角色的资产而言,这样的通膨控制能力,让ETH成为极具吸引力的「对抗法币贬值」选项。

金融巨头参与上链:透明度与可组合性成机构信任基础

从JPMorgan推出链上存款代币JPMD,到贝莱德在以太坊上推出代币化美债基金,全球金融机构正加速将资产转移至链上。Robinhood与Coinbase等企业也都把其加密业务部署于以太坊或其L2上,形成以ETH为底层技术的清算基础层。

这股趋势源于区块链的结算效率、透明度与可组合性。相比传统金融须依赖数日清算与中介对帐,以太坊能在几秒内完成任务,并为实体资产提供可追踪且可验证的透明注记机制。

如今,机构开始购买并质押ETH,不只是为了赚取收益,也为此确保自身所依赖网络的安全性与结算可靠性。

质押经济体:ETH如何绑定安全与价格上涨

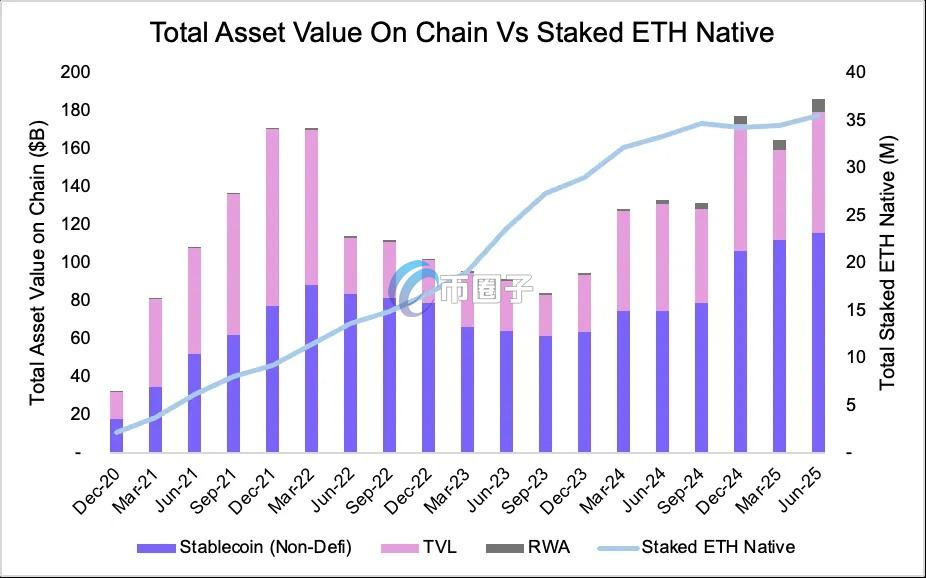

截至2025年6月,已有超过3,553万颗ETH被质押,与链上资产总量(稳定币与RWA)呈现超过88%的年度高相关性。换句话说:「越多资产上链,ETH的安全性与需求就会越高,质押量也随之越高。」

链上ETH总价值与原生ETH质押量

更关键的是,ETH的质押本身会移除流通性,创造实际的供给压缩。研究指出,ETH价格与质押数量的年相关性达90.9%。这让ETH的安全模型,不只是技术层面,更变成实实在在推升币价的金融动力。

随着SEC于2025年5月确认「自我质押或托管质押」不属于证券行为,越来越多机构开始为其以太坊现货ETF申请质押功能,兼顾安全、收益与监管合规。

与BTC不同,为何ETH是链上经济的储备资产?

与黄金或比特币这类「非生产型资产」不同,ETH是一个「生产型的储备资产」,它能主动参与经济活动、创造收益与流动性。ETH在以太坊上的用途涵盖:

作为质押与再质押资产(如EigenLayer)

去中心化借贷的抵押品(如Maker、Aave)

AMM流动性核心(如Uniswap、Curve)

作为多数L2的原生gasfee代币

作为跨链流通资产(如Solana、Cosmos)

这种可组合性与高应用度,让ETH不只具备链上经济基础的结算意义,更是不可或缺的能源单位。随着越多协议与资产在以太坊上开发或发行,网络效应就会越强。

ETH储备企业浪潮:以太坊界微策略的百花齐放

今年5月,Sharplink Gaming($SBET)成为第一间宣布将ETH纳入企业储备的上市公司,由以太坊创办人Joseph Lubin担任董事。这种「ETH储备公司」操作如同2020年比特币与微策略相互影响推升价格的场景如出一彻。

截至目前,已有超过200万枚ETH被公开企业持有,反映出ETH作为企业级资产的信任基础。这也带动ETH价格在近几周的表现中罕见跑赢BTC。

以太坊的关键时刻,让叙事引导价格

如今,ETH不该再被视为单纯的Gas代币而已,它是具备稀缺性、可生产性、制度信任、机构接受度的「数字储备资产」。若比特币是去中心化的数字黄金,那ETH则更像是链上金融体系中的「美元+石油」,同时代表着货币与能源的价值,能驱动整个链上经济的运作:就像比特币克服了早期的怀疑,赢得了「数字黄金」的公众认可一样,ETH也正在建立其独特的身份。不是透过模仿比特币的叙事,而是透过成熟为一种更通用的经济资产。